Kulcsfontosságú döntést hoz a forint szempontjából ma délután a jegybank Monetáris Tanácsa. A Portfolio elemzése szerint szinte biztosan változatlanok maradnak a kamatkondíciók. A legnagyobb kérdés azonban az lesz, hogy a döntéshozók közleményükben utalnak-e a szigorítás lehetőségére. Mindez azért fontos, mert hat éve nem volt a mostanihoz hasonló helyzetben a magyar jegybank, amikor egyáltalán szóba kerülhet a szigorítás.

A jegybanki alapkamat 2016 májusa óta 0,9 százalék. A Monetáris Tanács májusban megerősítette, hogy az inflációs cél fenntartható eléréséhez az alapkamat, valamint a laza rövid- és hosszúoldali monetáris kondíciók tartós fenntartása szükséges. A Monetáris Tanács szerint az inflációs cél fenntartható elérése 2019 közepére várható.

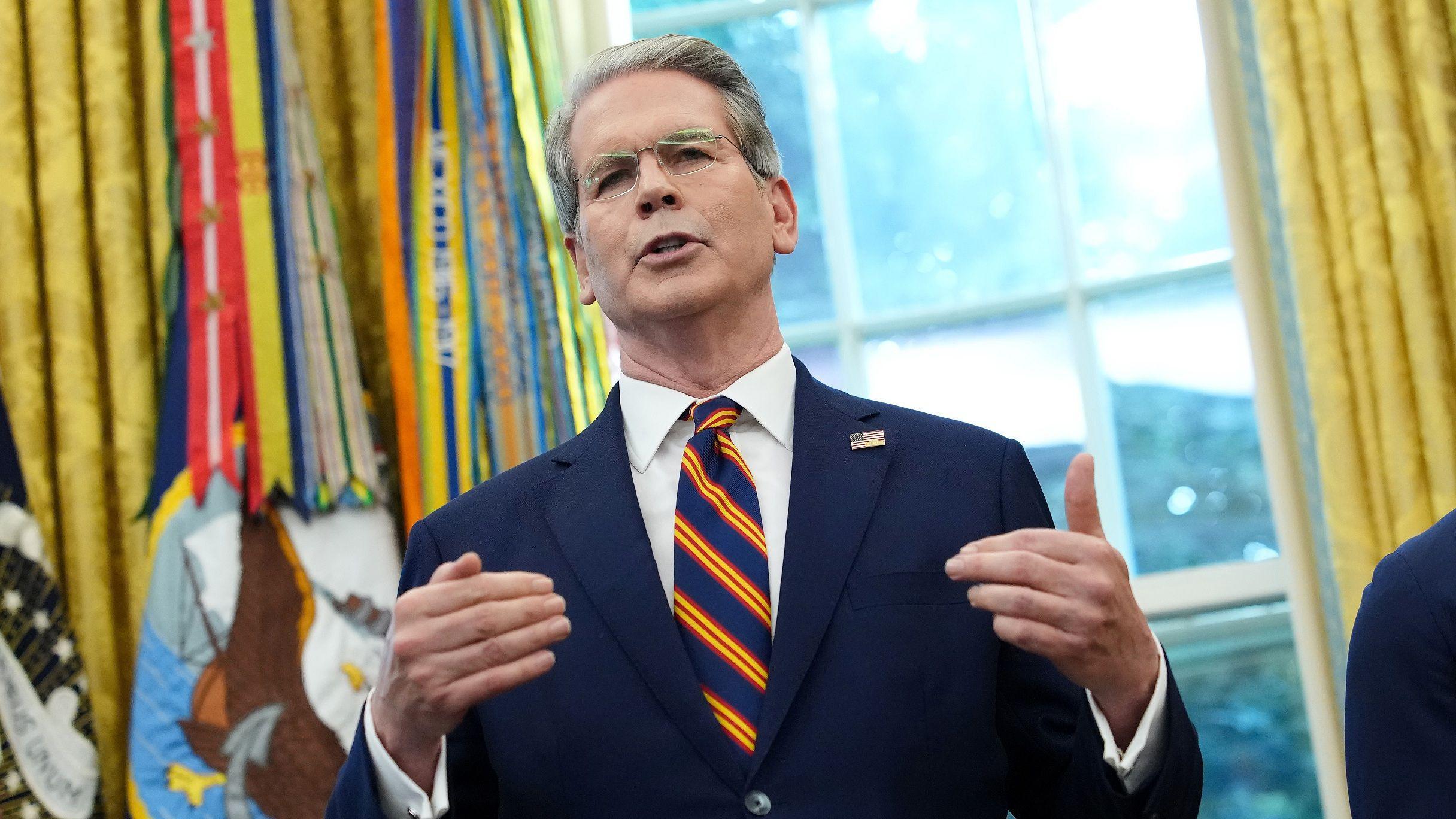

Beke Károly, a Portfolio elemzője az InfoRádióban úgy vélekedett, hogy

nem várható a kamatszint megváltoztatása. Szerinte inkább az a valószínűbb, hogy óvatos lépéseket tesz a tanács az ultralaza politikából a szigorítás irányába.

Az utóbbi hetek eseményei teszik "izgalmassá" a mai döntést, hiszen a forint érdemben gyengült az utóbbi időben az euróval szemben, és az infláció is lassan eléri a jegybanki cél középértékét (3% +/- 1%).

Eközben londoni pénzügyi elemzők arra kíváncsiak, hogy a testület közleményének retorikája reagál-e a forint legutóbbi árfolyammozgásaira. A szakértők úgy vélik, egyértelműen jelezni kellene a piaci szereplőknek egyes enyhítési intézkedések visszafordítási szándékát, és a Monetáris Tanács közleményének az eddiginél kevésbé enyhe hangvételt kellene megütnie.

A Portfolio.hu összeállítása szerint egyébként a monetáris tanácsnak három opciója van:

Kockázatmentes követés. Az Európai Központi Bank a múlt héten jelentette be, hogy fél év múlva felhagy a nem konvencionális eszközvásárlási programjával, de még legalább egy évig nem nyúl az irányadó kamatához. Logikus párhuzam lenne, ha az MNB is bejelentené a nem konvencionális eszközeinek fokozatos leállítását.

Óvatos kivárás. A monetáris politika explicit fordulata helyett az MNB csak felteszi az asztalra a szigorítás lehetőségét. Ebben az esetben a jegybank kitart a jelenlegi gyakorlat mellett, de jelzi, hogy a kockázati forgatókönyvek megvalósulásának valószínűsége érdemben emelkedett.

Szemben az árral. Az MNB kitart az igaza mellett, és megpróbálja meggyőzni róla a piacot. Az Inflációs jelentés előrejelzésére támaszkodva hangsúlyozza az inflációs pálya stabilitását, illetve a laza monetáris politika tartós fenntarthatóságát.

A gazdasági portálnak nyilatkozó elemzők az utóbbi két megoldás valamelyikét valószínűsítik,

ebben az esetben pedig tovább gyengülhet a forint.