A globális részvénypiac 14 billió dolláros csökkenést szenvedett el 2022-ben, és még némi romlás esetén a valaha volt második legrosszabb év lehet ez, amióta csak mérik ezt a mutatót. Idén közel 300 kamatemelés mozgatta meg az árfolyamokat, ráadásul ezek közül három mutató 10 százaléknál nagyobbat emelkedett, ami szélsőségessé tette a volatilitást, a termékek árfolyamának mozgását – összegezte a 2022-es évet a Reuters.

Főként az ukrajnai háború és az elszálló infláció miatt voltak szokatlan kilengések és negatív mozgások, miközben az országok jórészt maguk mögött hagyták a koronavírus-járványt (eltekintve Kínától, amely még csak most próbál szabadulni annak béklyójából).

Állampapírok, jegybanki lépések

Az amerikai kincstárjegyek és a német kötvények, amelyek a globális hitelpiacok etalonjai, és a zűrzavaros időkben hagyományosan felkapott eszközök, dollárban számolva 16, illetve 24 százalékot veszítettek. A “kötvénykirályként” is emlegetett Jeffery Gundlach (DoubleLine Capital) egyenesen arról beszélt, hogy csapata szinte lehetetlennek találta a több napot átfogó kereskedést.

A drámai folyamatok már az év elején beindultak, amikor világossá vált, hogy a koronavírus-járvány nem fog ismét világszintű, jelentős lezárásokat hozni, illetve amikor január végén kiderült, hogy a világ legbefolyásosabb jegybankja, az amerikai FED komolyan gondolja a kamatemelést (sőt, év közben gyorsított is annak korábban jelzett mértékén).

A tízéves amerikai államkötvény hozama a fentiek miatt az év elején 1,5 százalékról 1,8 százalékra ugrott, ami csak januárban 5 százalékot nyesett az MSCI glogális részvényindexéből. Ez a hozam a Reuters összegzésének december végi készültekor már 3,68 százalék volt. (Az államkötvények hozamai egész évben emelkedő tendenciát mutattak, ugyanis a központi bankok – világszerte – a rövid lejáratú kamatlábak emelésével és a monetáris politika szigorításával próbálták leküzdeni az egekbe törő inflációt.)

A Fed 400 bázispontot emelt (volt, hogy váratlanul nagy lépéssel), az Európai Központi Bank pedig rekordot jelentő 250 bázispontnyi szigorításról döntött (0-ról 2,5 százalékra emelt, és még folytatni szándékozik a folyamatot), annak ellenére, hogy tavaly év végén még a kamatszintek várható változatlanságáról szóltak a nyilatkozatok.

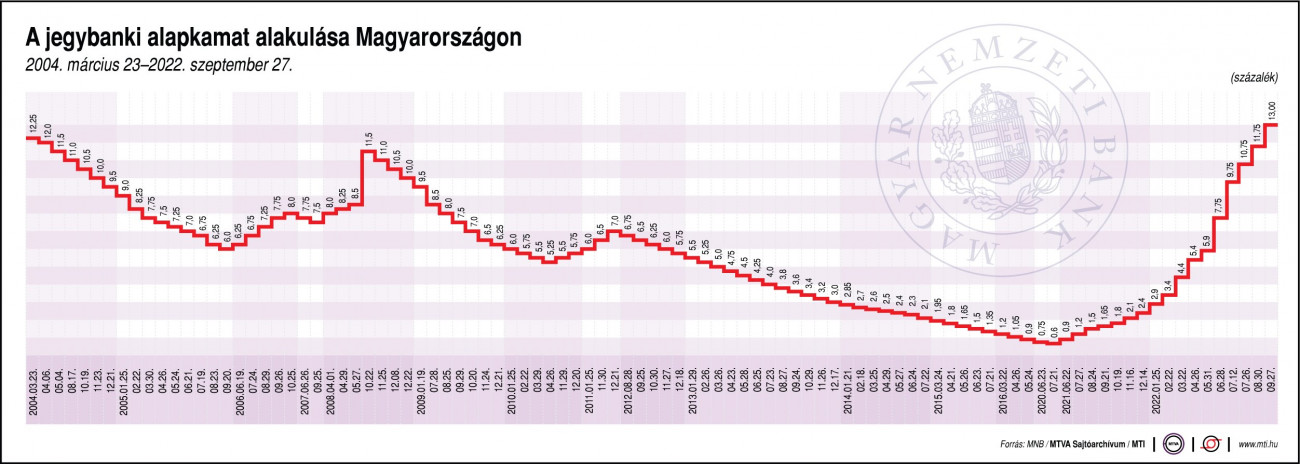

A Magyar Nemzeti Bank legutóbbi, decemberi döntésével nem változtatott az aktuális szinteken: a most irányadónak számító egynapos betéti kamat 18 százalékon áll, míg az alapkamat 13 százalékos. Az MNB 2022. januári döntésével még 2,9 százalékos alapkamat-szintet határozott meg (emelés az előző havi 2,4-ről). Itthon az inflációval szembeni harc mellett a forint árfolyamának többszöri mélypontdöntése nehezített a jegybank dolgán, amelynek bár nincs árfolyamcélja, mégis rákényszerült, hogy szokatlan döntésekkel igyekezzen "rendet tenni" az inflációs nyomást növelő, az árstabilitást veszélyeztető folyamatok miatt.

Őrült mozgások a devizapiacokon

A feltörekvő országok közül Törökország inflációs és a monetáris politikával kapcsolatos problémái a líra árfolyamának 28 százalékos csökkenését hozták (ugyanakkor a török tőzsde a világon a legjobban teljesít). Az év folyamán Egyiptom valutája több mint 36 százalékot veszített értékéből, Ghána cedije 60 százalékot zuhant.

Annak ellenére, hogy a júniusi csúcs óta visszaesett, az orosz rubel továbbra is a világ második legjobban teljesítő devizája, köszönhetően annak, hogy a háború kirobbanása utáni "összeomlás" óta Moszkva több intézkedéssel (például a tőkekorlátozás enyhítésével) befolyásolta az árfolyamot.

A Reuters árfolyammozgásokat összesítő ábrája szerint egyébként

a rubel, a cedi és az egyiptomi font után a legszélesebb árfolyamsávot (a legalacsonyabb és a legmagasabb végpont közti távolság) a forint járta be.

Ritkán látott események is bekövetkeztek a piacokon – például szeptemberben, amikor Liz Truss brit miniszterelnök hivatalba lépése után a kormánya bemutatta “minibüdzséjét”, amely egyebek mellett finanszírozás nélküli adócsökkentéseket tartalmazott. A tervek és az azt ért bírálatok hatására az Egyesült Királyság államkötvényei mélyrepülésbe zuhantak, a font pedig 1985 óta nem látott, rekordalacsony szintre esett az amerikai dollárral szemben. Végül a Bank of Englandnek kellett közbelépnie több "mentőintézkedéssel", Liz Truss és kormánya pedig megbukott.

Bajok a tech cégeknél

A technológiai titánok idén 3,6 billió dollárt buktak. A Meta (Facebook) és a Tesla részvényeinek árfolyama egyaránt több mint 60 százalékkal csökkent, míg az Alphabet (Google) 40, az Amazon és a Netflix egyaránt 50 százalékkal esett vissza.

A különféle metaverzumokat építő cégek közül nagyot veszített a Metán kívül a Roblox (mintegy 75 százalékát a részvényei értékének), a Matterport papírjai pedig közel 90 százalékos drámai esést szenvedtek el idén (ez a cég speciális kamerarendszereivel úgy tesz virtuálisan bejárhatóvá bármilyen teret, mint a Google Street View).

Energiahordozók, gabona

A nyersanyagok már a második egymást követő évben jelentik a legjobban teljesítő eszközosztályt.

A földgáz árának több mint 50 százalékos emelkedése összességében a legjelentősebb ebben a csoportban – igaz, a ralit nagyrészt az ukrajnai háború okozza, amely egy ponton 140 százalékkal emelte az árakat.

A Brent olaj ára a tavaszi-nyári csúcsok után mostanra ismét a januári alacsony szintekre szelídült, de a növekvő recessziós aggodalmak, valamint a nyugat-európai országok olajszankciói várhatóan az olajtermékek árának emelkedéséhez fognak vezetni.

A háború kitörése februárban az energiahordozók ára mellett a búza és a kukorica árait is az egekbe lökte. E piacokon június-júliusban szó szerint visszazuhantak az árak a januári szintekre, majd egy őszi áremelkedési hullám után télre a búza ismét az év eleji árakon forog, a kukorica viszont továbbra is drága, az év elejinek nagyjából a 2,5-szeresébe kerül (a csúcs a januári árak 4,5-szerese volt).

Káosz a kriptopénzeknél

Már rég nem számítanak menekülőeszköznek a kriptopénzek, és 2022-ben beindult a "pénzszivattyú" részben a jegybanki kamatemelések miatt, részben pedig mert elszívó hatása volt az egyre erősödő dollárnak és a biztonságosabb terepnek számító kötvénypiacokon történt hozamemelkedéseknek. Voltak azonban olyan történések is, amelyek hatalmasat löktek negatív irányba a kriptopiacok stabilitásán.

Mindezek együttes hatására már a nyáron, néhány hét alatt, több száz milliárd dollárral csökkent a kriptodevizák piaci kapitalizációja. A tavalyi, 2900 milliárdos csúcs után a teljes kapitalizáció 2021 eleje óta először esett 1000 milliárd dollár alá júniusban.

Év végére aztán odáig romlott a helyzet, hogy a Bitcoin elvesztette értékének mintegy 60 százalékát a likviditási botrányok és a kriptotőzsde-csődök közepette, és az év eleji 40 000 körüli szintekről 16 000 dollár környékére esett az ára, ami éves szinten közel 65 százalékos zuhanásnak felel meg.

Maga a kriptopiac idén 1,4 billió dollárral zsugorodott.

Ehhez jócskán hozzájárult a Sam Bankman-Fried nevével fémjelzett FTX-birodalom bukása, valamint több kriptotőzsde és más vállalkozás bedőlése, vagy megtépázott hírneve és csökkent értéke.

Például olyan hírek zúzták a piacot, mint hogy a tether – amelynek árfolyama a dollárhoz van kötve, ezért a többi kriptopénznél kevésbé változékony (úgynevezett stablecoin típusú pénz) – egy ügyészségi vizsgálat nyomán kénytelen volt felfedni, hogy a dollárfedezet mellett számos más eszközt, például részvényeket is fedezetként használt tokenekhez. Az, hogy a befektetők a hír hatására több mint 7 milliárd dollárt vontak ki a tetherből és ennyire megrendült iránta a bizalom, egyes elemzők szerint

olyan horderejű volt, mintha a világ tőzsdéin a dollárba vetett bizalom rendülne meg alapjaiban,

írta akkor a vg.hu.

"Ami idén történt a globális piacokon, az traumatikus volt" – idézte a Reuters Stefan Gerlach szavait, aki az EFG Bank vezető közgazdásza és Írország központi bankjának volt alelnöke. Véleménye szerint azonban egyes központi bankok drámaian alábecsülték az infláció növekedését, és ha nem tették volna, akkor a kamatemelések és azok hatásai sem lettek volna ilyen katasztrofálisak.