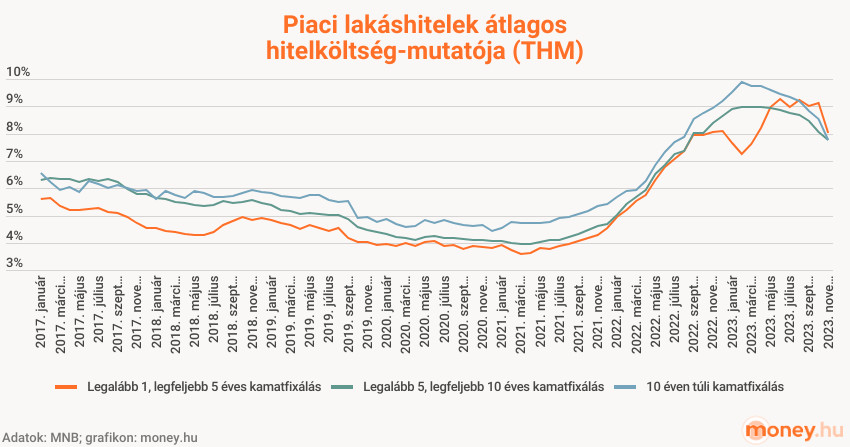

Nehéz dolga volt annak, aki tavaly próbált kedvező lakáshitelt felvenni: a rekordmagas infláció miatt drasztikusan emelni kellett a jegybanki alapkamatot, így a banki hitelkamatok is az egekbe szöktek. Az infláció már 2023. januárban tetőzött, de a jegybanki kamatvágásra még októberig várni kellett. A tavalyi év nagy részében 7 és 13 százalék között volt a piaci lakáshitelek költségmutatója, vagyis a THM-ek átlagos mértéke, érdemi csökkenést csak év végén lehetett tapasztalni.

Októberben kihirdették az önkéntes THM-plafont, amihez minden nagyobb hazai bank csatlakozott. Tavalyi bevezetésekor 8,5 százalékos limitet vállalt számos hazai hitelintézet: ennél nagyobb THM-mel nem adtak hitelt. Októberben már stabilan egy számjegyű lett a lakáshitelek átlagos hiteldíjmutatója, ám akkor ez még 8 százalék körüli költségszintet jelentett.

Januárban (a jegybank novemberi, majd decemberi kamatvágása után) folytatódott ez a tendencia: az önkéntes THM-plafont a korábbi 8,5-ről 7,3 százalékra csökkentette a Gazdaságfejlesztési Minisztérium.

Rég volt ilyen: 6 százalék alatt a hitelek költségszintje

Január közepére az átlagos kamatok már 7 százalék alá estek: ma egy 20 éves futamidőre felvett 25 millió forintos lakáshitelt 6,29 és 6,8 százalék közti kamatokkal lehet igényelni. A hitelkamaton kívül az egyéb banki költségeket is tartalmazó THM-ek 6,72 és 7,15 százalék közöttiek. A hitelközvetítők akár ennél kedvezőbb, egyedi kamatokat is ki tudnak alkudni a bankoknál: a kamat akár 5,75, a THM akár 5,95 százalék is lehet. Ilyen alacsony lakáshitel-költségeket 2022 szeptembere óta nem láttunk.

De hogyan hatott a kamatcsökkenés a törlesztőrészletekre és a teljes visszafizetendő összegre? Egy 20 millió forintos lakáshitelt 20 éves futamidővel, 10 éves kamatfixálással most 6,3 százalékos kamattal és 6,72 százalékos THM-mel lehet felvenni a legolcsóbban, aminél a teljes visszafizetendő összeg 35,5 millió forint. Ehhez képest egy régebbi lakáshitelnél, aminek a kamata 10, a THM-e 11 százalék, a visszafizetendő összeg 46 millió forint lenne. Ez az aprónak tűnő, 4 százalékos eltérés tehát 10 millió forintos különbséget eredményez húszéves távon (ha a kamat tíz év elteltével, a kamatfordulókor sem változik).

Hitelkiváltás: jobb várni?

A csökkenő kamatok miatt idén sokan elgondolkozhatnak a hitelkiváltáson. A hitelkiváltás lényege, hogy a meglévő hitelünket egy másik, kedvezőbb kamatú hitelből rendezzük, azaz kifizetjük a régi hitelből fennmaradt tartozást, majd innentől az új hitelt törlesztjük kedvezőbb kamatok és kisebb törlesztőrészletek mellett.

Ha a korábbi lakáshitelünk törlesztőrészlete túl magas, és kiváltáson gondolkodunk, az alábbi szempontokat érdemes figyelembe venni: elérhető-e a meglévőnél előnyösebb hitel a piacon, és várható-e a közeljövőben a hitelkamatok további csökkenése?

Milyen költségei vannak a régi hitel végtörlesztésének és az új hitel felvételének? A hitelszerződéstől függően a végtörlesztésnek extra költségei lehetnek, és az új hitel felvételekor a kamatokon túl is felmerülhetnek egyéb díjak. Ezeket jó esetben kompenzálja az a költségcsökkenés, amit a kisebb THM-re való áttéréssel érünk el. Egy hamarosan lejáró hitel esetében azonban előfordulhat, hogy a költségek miatt már nem éri meg a kiváltás.

A hitelkiváltáson legfeljebb azok gondolkozhatnak el, akik 2022 szeptembere után vettek fel hitelt, hiszen most az akkori szinten vannak a lakáshitelköltségek. A tavalyi és idei kamatok közti különbség 2-7 százalék lehet, ami a törlesztőrészletekben havi több tízezres eltérést jelenthet. A fenti példánál maradva: az új, olcsóbb lakáshitel törlesztője 148 ezer, a drágább hitelé 200 ezer forint lenne, ami havi 50 ezer forintos különbség, pedig a THM csak 4 százalékkal több utóbbi esetben.

Az MNB legfrissebb adatai szerint a banki hitelek nagy része viszonylag régi, emiatt a legtöbb ember által fizetett törlesztők a 2023 előtti kamatszintet tükrözik. A jegybank jelenleg 5,53 százalékra becsüli az átlagos THM-et. A kamatszintek csökkenő pályára álltak rá, így ez a THM akár még tovább csökkenhet is, főleg ha a legújabb kormányzati tervek valóra válnak. Ezek a tényezők azt mutatják, hogy a következő fél évben a kamatszintek még tovább csökkenhetnek, és a hitelkiváltást nem célszerű elsietni.

Kamatstop eltörlése és új referenciakamat

A helyzetet bonyolítja a kamatstop nevű intézkedés, amit 2022-ben vezettek be. Ez megtiltotta a bankoknak, hogy az évente, illetve 3 és 5 évente változó kamatozású lakáshitelek esetében túlzott mértékben eltérjenek a megszabott referenciakamattól, melynek szintje 2,02 és 3,66 százalék közötti a lakossági ügyfelek körében. Ezt a meglévő adósoknál is alkalmazniuk kell, ideértve a kkv-kat is. Ezzel az intézkedéssel elérték, hogy az elmúlt két évben ne vagy csak kis mértékben változzanak a felvett lakáshitelek kamatai és törlesztői.

A kamatstop jelen állás szerint a lakosság esetében június 30-ig, a kkv-k esetében április 1-jéig tart. Bár eddig is többször meghosszabbították, egyszer a kamatstopot is ki kell vezetni. Félő azonban, hogy ezzel jelentősen megugranak a kamatok és ezzel együtt a törlesztők is, mivel 2022-ben még kedvezőbb feltételekkel lehetett a lakáshitelekhez hozzájutni, mint most.

Valószínűleg nem véletlen, hogy a Nemzetgazdasági Minisztérium új ötlettel állt elő: a BUBOR, vagyis a Budapesti Bankközi Forint Hitelkamatláb helyett a lakáshitelek referenciakamatát a diszkont kincstárjegyek (DKJ) hozamához kötnék, és ezt akár a meglévő hitelekre is kiterjesztenék. A lakáshitelek szempontjából irányadó 3 havi BUBOR szintje 9,35 százalékon áll, a bankok erre rakhatnák rá a maguk kamatfelárát. A DKJ hozamai ezzel szemben alacsonyabban, 6,67 és 6,77 százalék közötti szinten állnak.

Az újfajta, DKJ-s referenciakamat a kamatstopnál drágább, a BUBOR-t követő kamatoknál viszont olcsóbb lakáshiteleket hozna. Ugyanakkor a DKJ hozamai is mehetnek még alacsonyabb szintre, főleg ha az MNB az elvárásoknak megfelelően tovább csökkenti a jegybanki alapkamatot.

Ez is abba az irányba mutat, hogy legalább június 30-ig érdemes várni a hitelkiváltással. Addigra kiderülhet, hogy eltörlik-e a kamatstopot, és hogy milyen kamatszámítási módszerek lesznek akkor érvényben.

Segítenek a kalkulátorok és a hitelszakértők

Ha mégis kíváncsiak vagyunk a lehetőségeinkre, akkor a legegyszerűbben egy online lakáshitel-kalkulátorral lehet megnézni, hogy a meglévő hitelnél lehet-e olcsóbbat találni a piacon. Az ilyen kalkulátorok előnye, hogy az egyéni paraméterek megadásával személyre szabottan szűri ki azokat az ajánlatokat, amik megfelelnek az adott feltételeknek, és egyszerre több bank hitelkonstrukcióját mutatja meg, így az elérhető legjobb lakáshitelt lehet megtalálni. Nem szabad elfelejteni, hogy a hitelkiváltás sem ingyenes, ebben a lakáshitel-kiváltás-kalkulátor nyújt segítséget.

Ezen kívül megéri hitelszakértőhöz fordulni, aki egyedi ajánlatot tud kérni a bankoktól, ami még kedvezőbb kamatot és kisebb törlesztőt eredményezhet.

A nagy hazai pénzintézetek Minősített Fogyasztóbarát Lakáshitelei többféle kedvezménnyel igényelhetők, bizonyos feltételekkel például díjmentes előtörlesztéssel és különböző kamatkedvezményekkel lehet hitelt felvenni.