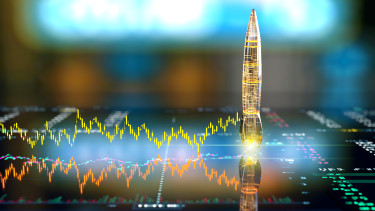

A monetáris tanács fokozott figyelemmel kíséri és folyamatosan értékeli a beérkező adatokat, valamint a koronavírus-járvány makrogazdasági és pénzpiaci hatásait. A járvány okozta kihívások kezelésében kiemelt fontosságú a szükséges mértékű likviditás biztosítása. A hatékony monetáris politikai transzmisszió megőrzése érdekében a testület kész további likviditásbővítő intézkedéseket hozni - írta a tanács a kamatdöntő üléséről kiadott közleményében. A testület nem változtatott az alapkamat 0,90 százalékos szintjén, a jegybanki alapkamat 2016. május 25. óta 0,90 százalékon áll.

Az MNB a pénzügyi piaci feszültségek enyhítése érdekében likviditásbővítő intézkedésekről döntött,

- a jegybank hosszú lejáratú, azaz 3, 6 és 12 hónapos, illetve 3 és 5 éves futamidejű fedezett, fix kamatozású hiteleszközt vezet be korlátlan keretösszeggel,

- valamint az alultartalékolásra vonatkozó szankció felfüggesztésével felmentést ad a bankoknak a kötelezőtartalék-teljesítés alól

- közölte a jegybank kedden honlapján.

A két lépés - a korábbi intézkedéseket, kiemelten a fedezeti kör nagyvállalati hitelekkel való bővítését és a swaptenderek feltételrendszerének átalakítását kiegészítve - érdemben erősíti a bankrendszer likviditási helyzetét. Az MNB az első hosszú futamidejű hiteltendert szerdán tartja, a kötelező tartalékolás alóli felmentés pedig azonnali hatállyal lép életbe - írták.

A hosszú hiteleszköz fix kamatozású, az eszköz kamatozását az MNB tenderenként határozza meg, a kamat ugyanakkor nem lehet alacsonyabb, mint a tender időpontjában fennálló alapkamat. A program teljes keretösszege korlátlan. Ugyanakkor az MNB az egyes tendereken elfogadott mennyiségeket a likviditás hatékony menedzselése érdekében a mindenkori piaci folyamatok alapján határozza meg. A hosszú futamidejű fedezett hiteleszköz kiszámítható és fix kamatozású forrást jelent a bankok számára, támogatja a releváns hitelpiacok (vállalati és háztartási hitelpiacok) és kulcsfontosságú pénzügyi piacok (deviza- és kamatswap-piac, állampapírpiac, bankközi piac) likviditását, hozzájárul a pénzpiaci turbulenciák mérsékléséhez, illetve elősegíti a finanszírozási környezet stabilitását - áll a közleményben.

Az MNB a jegybanktörvénynek megfelelően a hosszú hiteleszközt is fedezet mellett nyújtja, a bankrendszer szabadon rendelkezésre álló fedezetei ugyanakkor kiemelkedő mértékűek. A jegybanki hitelműveletek során

elfogadható és nem lekötött, fedezetbe került, azaz szabadon bevonható biztosítékok befogadási értéke jelenleg több mint 9600 milliárd forint,

amiből a szabadon bevonható értékpapírok több mint 7000 milliárd forintot, a fedezeti kör bővítését követően ugyancsak befogadható nagyvállalati hitelek pedig további csaknem 2600 milliárd forintot tesznek ki - összegezték.

A bankok kötelezőtartalék-előírás alóli felmentése pedig érdemben megkönnyíti a bankrendszer likviditáskezelését, csaknem 250 milliárd forint likviditást szabadít fel a bankrendszerben. Ezzel az összeggel szabadon rendelkezhetnek a bankok, felhasználhatják a szükséges likviditás finanszírozására, vagy kihelyezhetik a bankközi piacon, ezzel is támogatva a likviditás hatékony újraelosztását. A kötelező tartalék mértékéig az MNB bankoknak az eddigi gyakorlattal összhangban továbbra is alapkamatot fizet, amennyiben ugyanakkor egy bank kisebb összeget tart a tartalékszámláján, mint a vonatkozó jegybanki rendeletben meghatározott érték, úgy az eddigiekkel ellentétben az MNB nem számít majd fel büntetőkamatot, azaz a bankok mentesülnek a jelenleg érvényes alultartalékolási szankció alól. A kötelező tartalékolási kötelezettség alóli felmentés azonnali hatállyal életbe lép, már a 2020 márciusi tartalékperiódusra is érvényes.

.jpg)