Az orosz inváziót követő napokban sosem látott mértékű gazdasági szankciókat vezettek be az iparilag fejlett államok Oroszország ellen. Ezek milyen közvetlen hatással vannak a pénzpiacokra és a világgazdaságra?

Egészen bizonyosan történelmi időket, történelmi pillanatokat élünk minden tekintetben, akár geopolitikai, akár a gazdasági következményét nézzük ennek a helyzetnek. Érdemes visszakanyarodni oda, hogy milyen állapotban volt a világgazdaság a háború kitörése előtt. Az elmúlt két évet egy koronavírus-járvánnyal küzdve töltötte a világ. Ami jó hír volt tavaly, hogy ebből nagyon gyorsan sikerült kijönni, egy V alakú helyreállás jellemezte általában a világ gazdaságait. Persze az ütemben voltak különbségek, gyorsabban történt meg ez a folyamat, mondjuk, Kínában és az Amerikai Egyesült Államokban, viszont Európában lassabban. De Európán belül szerencsés volt a régiónk, Közép-Kelet-Európa, azon belül pedig Magyarország, hiszen mi a gyorsan helyreálló gazdaságok közé tartozunk, ellentétben például Dél-Európával és ami talán meglepő, mondjuk, Németországgal is. Ugyanakkor a kockázatok a háború előtt is magasak voltak, akár a szállítási láncok, akár az ellátási láncok nagyon lassan álltak helyre. Az elmúlt év második félévében emelkedtek az energiaárak, az alapanyagárak, az élelmiszerárak, és ez a folyamat továbbra is tart. Egy olyan időszakban érte ez a háború a világot, amikor a teljes regeneráció még nem következett be a koronavírus-járvány után sem. Amikor a háború elindult, az első sokkhatás ilyenkor mindig a bizonytalanság, a félelem erősödése, ez a mindennapi életünkben is így van és hatványozottan így van a pénzpiacok a működésében. Azóta is ez uralja igazából a mindennapokat. Most az első sokkreakciókat látjuk a pénzpiacon, elindult egy olyan folyamat, mindenki próbál a lehető legalacsonyabb kockázatú eszköz irányába mozdulni. Ezek tipikusan az amerikai dollár, a fejlett piaci devizák, az arany. A feltörekvő régiók az eszközei, Magyarország, de a régió országai is, ilyenkor nyomás alá kerülnek. Közben elindult egy diplomáciai, geopolitikai reakció is a kialakult helyzetre, megindult az úgynevezett szankciós politika annak minden következményével. Ezeknek a hatásait a napokban értjük majd meg pontosan. Azok a problémák, amelyek a háború előtt is fönnálltak, megmaradnak, az biztos. Lehetnek ellátási zavarok, a nyersanyag- és élelmiszerárak tovább emelkedhetnek és a válságot a következő időszakban tovább mélyítheti, hogy Oroszország és Ukrajna mint nyersanyagtermelő gazdaság nagyon szerves része a világpiacnak. Ha ezek a kapacitások kiesnek, akkor annak hasonló következményei lesznek, mint amit a koronavírus-járvány időszakában láttunk. Többen már azt is javasolják, hogy a hetvenes évek stagflációs forgatókönyvét is érdemes újra elővenni és átnézni.

Ami mit jelent?

A stagfláció olyan időszakot jelöl, amikor alapvetően alacsony gazdasági növekedés és magas infláció párosul. Mi jegybanki oldalról ezt rendszeresen kommunikáltuk 2021 eleje óta, amikor az infláció elkezdett emelkedni. Én nem geopolitikával vagy diplomáciával mélyen foglalkozó szakember vagyok, tehát nem tudom megítélni, hogy ez a háborús konfliktus meddig tart és általában milyen következményei lesznek. Ami biztos, hogy az infláció most már, a háború kirobbanásától függetlenül a világban olyan szinten van, ami a reálgazdasági növekedési kilátásokat is veszélyezteti. Azt gondoljuk a jegybanki oldalon, hogy a fő feladatunk az infláció letörése kell hogy legyen. A megkezdett szigorító monetáris politikát kiszámítható módon tovább kell folytatnunk, mert a magas infláció, ez a hetvenes évek tanulsága, a növekedést is aláássa és tartós problémákat okozhat.

Az uniós jegybankoknak, így a Magyar Nemzeti Banknak vannak közvetlen feladatai a szankciók életbe léptetése, illetve betartatása érdekében?

Jelen pillanatban minden gazdasági szereplő, függetlenül attól, hogy vállalkozás, bank vagy jegybank, értelmezi a szankciós intézkedéseket. Nagyon gyorsan őrölnek a malmok, nagyon gyorsan jöttek ezek a szankciók, de a világgazdaság annyira összetett szövettel rendelkezik, hogy nagyon komoly erőfeszítést kell tenni önmagában azért, hogy megértsük: ezek a szankciók kire vonatkoznak és kire nem. Azok a külkereskedelmi, tőkepiaci, pénzpiaci kapcsolatok, amelye eddig megvoltak Oroszország és mondjuk, az Európai Unió államai között, azok most elnehezülnek és majd a következő napok az eseményei mutatják meg, hogy ez a folyamat mennyire lehet tartós.

Már most van közvetlen hatása a háborúnak, illetve a szankcióknak a magyar pénzpiacra, illetve a bankrendszerre?

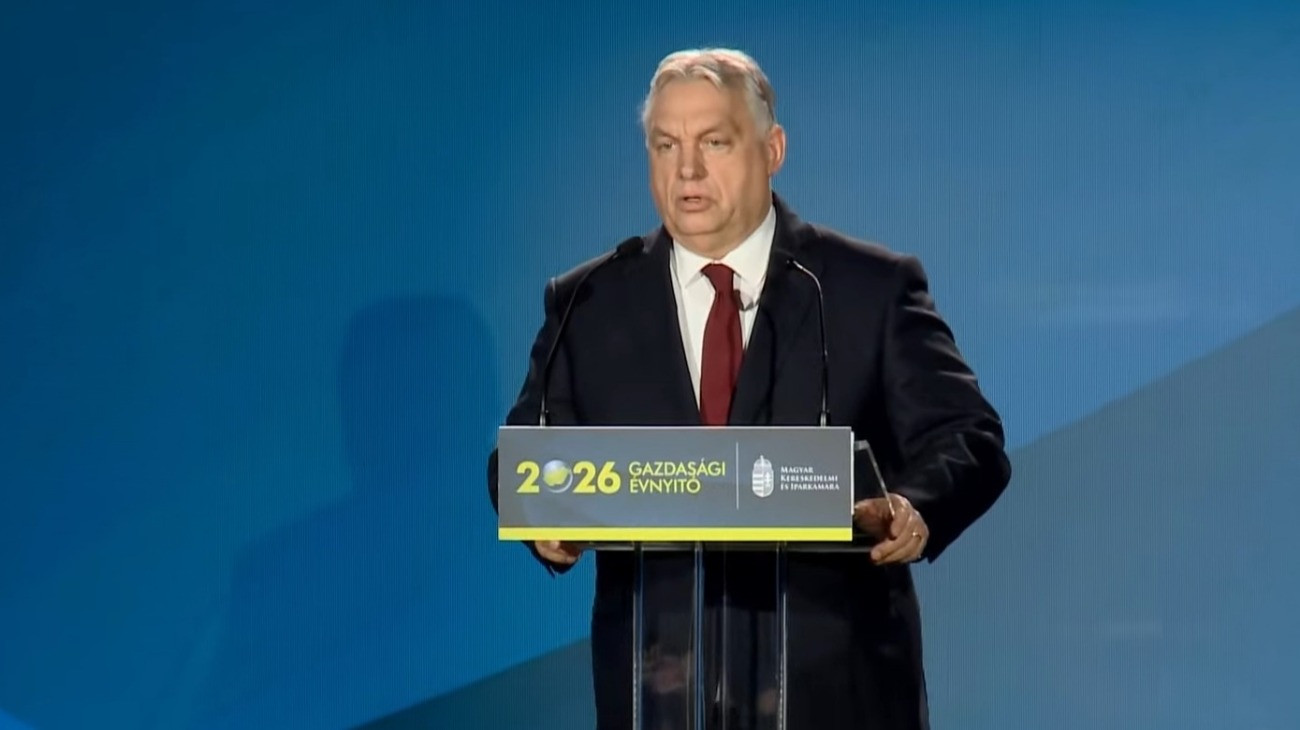

Érdemes megnézni azt, hogy milyen állapotban volt a magyar gazdaság a háborús konfliktus kirobbanása előtt, és itt azt mondhatjuk, hogy fundamentálisan erős állapotban volt a magyar gazdaság. Ha megnézzük, a 2021-es év adatai ezt egyértelműen jelezték, nagyon gyors növekedési lendülettel jött ki a magyar gazdaság, 7,1 százalék volt a növekedésünk 2021-ben. A mi rövid frekvenciás adataink egyébként azt mutatták, hogy ez a nagyon élénk emelkedés egészen február közepéig folytatódott, tehát olyan vágányon volt, hogy komoly lendülettel tudunk a koronavírus-válságból kijönni. Közben a bankrendszerünk is nagyon ellenálló, tőkeerős, jövedelmező állapotban volt, viszont, ha megnézzük, hogy mi volt az alapja ennek a nagyon erős gazdasági növekedésnek, akkor azt látjuk: nagyon dinamikusan nőttek a hitelek. 2021-ben a vállalati és a lakossági hiteleknél is két számjegyű növekedés volt látható. A szankciók miatt az első sokkhatásokat éljük át és elemzünk folyamatosan, mert mi földrajzilag is közel vagyunk most a konfliktuszónához, ahol általában az eszközöket eladják a befektetők. Ez történik Csehországban, Lengyelországban, Magyarországon is. Én messzemenőkig egyetértek a miniszterelnök úr állításával, hogy ez a háború nem a mi háborúnk, ugyanakkor azt is kell látni, hogy a pénzügyi stabilitásnak a megtartása viszont a mi harcunk, és hogy ezért a gazdaságpolitikai döntéshozóknak és saját egyéni szintünkön is mindent el kell követni a következő időszakban.

Az egyik legerősebb válasz az agresszióra az oroszok kitiltása volt a SWIFT-rendszerből. Mielőtt arról beszélnénk, hogy ennek milyen hatása van, röviden, mi is ez a SWIFT-rendszer?

A SWIFT-rendszerről annyit érdemes tudni, hogy ez egy óriási telekommunikációs rendszer. Azt mondhatnám, hogy a világ pénzügyi rendszerének a gmailje, ahol nagyon gyorsan lehet nagyon nagy volumenben üzeneteket küldeni és fogadni. A hhoz, hogy fizetési tranzakciókat tudjunk a világ egyik pontjáról a másik pontjára végrehajtani, ezt az úgynevezett SWIFT-rendszert használják a pénzügyi rendszernek a szereplői. Ha ez a rendszer nem működne, akkor globálisan nagyon nehéz lenne bármilyen export-import tranzakciót, de akár bármilyen más pénzügyi tranzakciót nagyon gyorsan működtetni. Aki a SWIFT-rendszerhez hozzáfér, az képes integráns része maradni a globális gazdaság vérkeringésének, el tudja adni az exporttermékeit, tud importálni, tud tőkebefektetésekkel kapcsolatos döntéseket hozni. Értelemszerűen, aki kiszorul belőle vagy éppen lekapcsolják erről a rendszerről, annál gyakorlatilag ellehetetlenül ez a folyamat, ezért nagyon húsbavágó az a döntés.

Gondolom, hatással van a bevezető államokra is annak, hogy az oroszokat kizárták a SWIFT-rendszerből, mert például a nyersanyageladás Nyugat felé is egy fontos dolog Oroszország, illetve a nyugati országok számára.

Jelen pillanatban mindenki úgy próbál mérlegelni ezen döntések kapcsán, hogy a szankciós politikát abba az irányba alakítsa, amivel a saját gazdaságának a működőképességét képes fenntartani. Ha csak a régiós országokat nézem, akkor az energiahordozók esetében egyértelmű, hogy földgáz, kőolaj tekintetében domináns az Oroszországból származó import. Abban az esetben, ha itt ellehetetlenülnek a szankciók miatt a szállítások, annak nagyon komoly reálgazdasági és egyéb következményei lennének a régiós gazdaságokban. Most mindenki próbálja megtalálni azt az egyensúlyt, ahol még a szankciókkal erős üzenetet lehet küldeni a háborús feleknek, de közben azért nem lehetetlenül el a gazdaság a működése. Komoly emlékképekkel rendelkezünk a közelmúltból, amikor láttuk, hogy a koronavírus-járvány miatt csak néhány hónapra, de le kellett állítani a gazdaság működését, annak nagyon súlyos következményei voltak. Szerintem most mindenki azon dolgozik, hogy ezt elkerülje.

Az oroszok SWIFT-rendszerből való kizárásának van érezhető hatása a magyar pénzpiacokra?

Egyelőre a hatások limitáltak. A kérdés továbbra is az, hogy a reálgazdasági tranzakciókat, amelyek a gazdaság működéséhez kulcsfontosságúak, például az energiaimport, hogyan menedzselhető a SWIFT-et érintő szankciós döntések árnyékában. Szerintem erről szól most minden egyeztetés az európai hadszíntéren. Persze azt is kell látnunk, hogy a magyar bankpiac integráns része a nemzetközi, azon belül az európai bankpiacnak, tehát azoknak a szankciós lépéseknek, és a Magyar Nemzeti Bank nyugodt, rendezett megoldásban érdekelt. Tudunk olyan megoldást adni erre a helyzetre, ahol az ügyfelek érdeke az első és ahol az ügyfelek a lehető legkevesebbet érzik meg abból, hogy közben az európai bankpiacon ilyen tényleg rendkívül döntések születtek.

Jelentős inflációs nyomás volt látható az Egyesült Államoktól Európáig már a háború megkezdése előtt is. Ennek mi a kiindulási alapja?

Egész komplex folyamattal állunk szemben. Magyarországon azért többször is szembesültünk olyan időszakkal, amikor az infláció megemelkedett, de általában volt egy jól azonosítható indok, vagy éppen az olajárak ugrottak meg vagy áfaemelés történt vagy éppen egy túlhevült állapotba került a gazdaság és amiatt növekedett az infláció. Most nincs ilyen egyértelmű kiváltó ok, több oknak az összessége eredményezte azt a magas inflációs közeget, amit a világban láttunk. Nagyon sokat beszéltünk a koronavírus-járvány alatt és után az ellátási láncoknak a problémáiról, hogy nincs elég chip, emelkednek a nyersanyagárak. Erről nagyon sokat hallottunk. Amiről kevesebbet hallottunk, az szerintem a keresleti oldal. A világon gyakorlatilag minden gazdaságpolitikai döntéshozó, amikor a koronavírus-járvány megjelent a világban, azonos receptek mentén kezdett el működni, és ez az azonos recept az volt, hogy egyrészt a költségvetési hiányukat és ezzel párhuzamosan az államadósságukat mindenki megnövelte. Mindenki próbált támaszt adni a kieső keresletnek és ezen keresztül a gazdasági növekedésnek, a jegybankok például aktívan léptek be és segítették ezt a folyamatot, és azt mondhatjuk, ha a keresleti folyamatokat nézzük, akkor példásan teljesített a világ. Úgy éltük át a koronavírus-válságot, hogy közben a munkaerőpiacokat sikerült megvédeni, gyakorlatilag egy-másfél évvel a válság kitörése után Magyarországon teljes foglalkoztatás közeli állapot van és közben még a megtakarítások emelkedtek is. Továbbra is velünk vannak az ellátási problémák, annak minden következményével együtt, miközben a keresleti oldalon nagyon gyorsan tudtunk regenerálódni, ami értelemszerűen lehetőséget adott az árak emelésére. Korábban nagyon sok erőfeszítést tettünk mi is a jegybankban arra, hogy megértsük: amikor a termelési költségek emelkednek, az mennyi idő, amíg átgyűrűzik a különböző termelési beszállítói láncokon, és azt láttuk, hogy ez sokszor több negyedév, adott esetben egy év is lehet. A mostani, a háború előtti időszaknak az az újdonsága, hogy néhány hónap alatt megjelentek a magasabb termelési költségek a fogyasztói árakban, és ez az, ami fölemelte az inflációt. Az infláció komoly társadalmi jelenség, azt mindenki érzi a pénztárcáján. A Magyar Nemzeti Bank az elsők között, Európában elsőként kezdett el a megemelkedő inflációra monetáris szigorítással reagálni 2021 júniusában. Azt láttuk, hogy a tavalyi év végétől a kormányzati intézkedések is egyre inkább abba az irányba mutattak, hogy ezt a magas inflációs értéket megtörjük. Valóban magas volt az infláció a háborút megelőző hónapban, 7,9 százalék januárban, de ez a régión belül még mindig az alacsonyabbak közé tartozott. Ha északabbra nézek, Szlovákiában, Csehországban, Lengyelországban, a balti országokban ennél lényegesen magasabb adatokat láttam.

Mire lehet most számítani, illetve mivel számolnak, mi lesz a következő hetekben, hónapokban?

A háborús közeg, amiben most működik a világ, a fölfelé mutató inflációs kockázatokat még emelte is. A monetáris politika esetében ez azt jelenti, hogy a szigorítási ciklusnak, az antiinflációs monetáris politikának folytatódnia kell és folytatódni fog a következő időszakban is. Egy kiszámítható pályán fogjuk továbbvinni azt a kamatemelési ciklust, amit 2021 júniusában elindítottunk. A háborús helyzet következménye, hogy továbbra is ezt a szigorú, monetáris alapállást kell megtartanunk mindaddig, amíg azt nem látjuk, hogy az inflációs helyzetkép változott és az infláció visszatérhet az árstabilitást jelentő 3 százalékos értékhez. Ez egy hosszú út lesz, nagyon valószínűsíthető, hogy a háború miatt egy még hosszabb út lesz ez a küzdelem, de ezen a téren nincs pardon, mindent meg kell tennünk. A háborúnak van egy olyan következménye is, hogy napról napra, óráról órára változik a helyzet annak minden következményével. Még egyszer csak azt tudom hangsúlyozni, hogy a magyar gazdaság fundamentálisan erős állapotban van, de azok a mozgások, amit itt az elmúlt időszakban láttunk a pénzpiacon, növelik a fölfelé mutató inflációs kockázatokat. Két kulcsszó van: a kiszámíthatóság az egyik, tehát a kamatemelési ciklus kitartó és hosszú folytatása. A másik pedig a rugalmasság, hiszen azt látjuk, hogy nagyon gyorsan változik a helyzet, ennek megfelelően fogjuk a következő időszakban a monetáris politikát alakítani.

Említette, hogy hosszabb idő lesz a 3 százalékos cél elérése. Mekkora a bizonytalanság, illetve mennyire lehet most pontosan előrejelzéseket készíteni?

Jelen pillanatban nem mernék előrejelzésekbe bocsátkozni. Szerintem az az első kérdés: hogyan vagy mikor fog zárulni a háborús konfliktus? Milyen következményei lesznek ennek a szankciós politikának és meddig eszkalálódik? Ezek mind olyan kockázati faktorok, amikkel megbízható módon most kalkulálni borzasztó nehéz. A magas infláció egy olyan jelenség, amivel még fogunk küzdeni, amivel meg kell küzdenünk. Itt van kulcsszerepe annak, hogy a mi egyéni szintünkön milyen megtakarítási döntéseket hozunk. Az elmúlt időszak vívmánya gazdaságpolitikai oldalon, hogy a magyar lakossági megtakarítások tíz év alatt durván negyvenezer milliárd forinttal emelkedtek, ami egy nagyon komoly összeg a régióban. Ez azt jelenti, hogy az egyik legmagasabb pénzügyi vagyonnal rendelkeznek a magyar családok, a magyar háztartások, de most egy olyan időszakot élünk, amikor az infláció az ellensége azoknak a megtakarításoknak, amelyek nem rendelkeznek infláció elleni védelemmel. Aki készpénzben, bankbetétekben, olyan folyószámlákon tart megtakarítás, amelyeknek gyakorlatilag nincsen kamata, azzal fog szembesülni, hogy a reálértéke ennek a megtakarításnak nagyon gyorsan fog csökkenni. Azt látjuk, hogy itt komoly összegek vannak, tehát nagyságrendileg 6000 milliárd forint van készpénzben, és, mondjuk, a 12 000 milliárdos betétállománynak 80 százaléka folyószámlákon. Mindenkinek azt tanácsolnám, hogy egyéni szinten is áldozzunk öt-tíz percet arra, hogy áttekintjük a megtakarításainkat, a portfoliónkat. Abban a szerencsés helyzetben vagyunk, hogy Magyarországon vannak könnyen elérhető, biztonságos infláció elleni védelmet nyújtó eszközök, mint például a Prémium Állampapír. Itt alacsony kockázatok mellett megfelelő védelmet kapunk, és ezzel ezt a nagyon nehéz időszakot tudjuk a megtakarításaink oldalán is megfelelően menedzselni. Az elmúlt évtizedek pénzpiaci, jegybanki tapasztalatai egyértelműen azt mutatják, hogy ilyenkor a kapkodás, a türelmetlenség rossz tanácsadó, úgyhogy megfontolt döntéseket kell hozni.

A jegybanki kamatemelés a jelzáloghitelek kamatában már érződik. Hogyan jelent meg a lakossági banki betéteknél?

Amikor egy jegybanki kamatemelési ciklus elindul – ez nemcsak magyar sajátosság, hanem a világ nagyon sok országában megfigyelhető –, a hitelkamatokban gyorsabban jelenik meg a kamatok emelkedése és a betéti oldalon az átárazódás viszont lassabb. Azt látjuk, hogy a betéti oldalon a kamatok egyelőre kevéssé alkalmazkodtak az emelkedő kamatkörnyezethez. Januárban és decemberben azért valami megmozdult, de itt még van teendője a bankoknak is, és van teendője az ügyfeleknek is. Az látszik, hogy a hiteloldalon a korábbi időszakhoz képest kevésbé jelent meg egyelőre az új hitelek árazásában a kamatok emelkedése. Ez részben amiatt van, mert egy nagyon aktív, nagyon erős, nagyon élénk hitelpiac van most Magyarországon, mindenki próbál minél több ügyfelet megszerezni, megtartani, de tekintve, hogy az inflációs kockázatok hosszabb időtávon velünk maradnak, ennek megfelelően a szigorú monetáris kondíciók is lesznek, tehát az átárazódás azért meg fog történni.

Hasonlóan a koronavírus-járvány gazdasági hatásaihoz ez is egy olyan terület, amelyet még a világ szerencsére talán nem élt meg. Milyen lehetőségei vannak a jegybankoknak ebben a helyzetben? Milyen monetáris politikai eszközöket tudnak még az infláció ellen alkalmazni az alapkamat-emelésen túl?

Az első szakaszban a jegybanknak kell kőkeményen beleállnia abba az infláció elleni küzdelembe, ami tavaly elindult. A kezelés során a második szakasznak annak kell lennie, hogy a költségvetési konszolidáció is megindul, a költségvetések elkezdik az egyensúlyukat visszanyerni és visszaépíteni. Közben pedig el kell kezdeni fölépíteni a harmadik szakaszt, ez pedig a termelékenységnövekedésnek a területe. Miért fontos a termelékenységnövekedés? A világ és azon belül Magyarország is egy olyan évtizedbe lépett be 2020-tól, amikor az elérhető munkaerő mértéke egyre szűkösebb lesz. Egyre nagyobb verseny lesz a képzett munkaerőért, mert a demográfia a világon mindenütt elég hasonlóan alakul. Egyre kevesebben akarnak majd aktívan megjelenni a munkaerőpiacon önmagában a korfának az átalakulása miatt, emiatt egyre nagyobb lesz a verseny a képzett munkaerőért. Viszont annak az a következménye, hogy a bérek is növekedni fognak, gyorsabban, mint, mondjuk, amit az elmúlt évtizedben vagy az elmúlt évtizedekben a világban láttunk. Hogy ezzel lépést tudjunk tartani úgy, hogy ne okozzunk inflációs problémát, arra van szükség, hogy a bérnövekedéshez fölzárkózzon a termelékenység növekedése is. Ez lesz az a mix, ami az inflációt megtörheti tartósan. Tehát egy szigorú monetáris politikai alapállás, egy egyensúly felé mozgó költségvetési politika és közben egy termelékenységbővítő, versenyképességet javító strukturális politika. Itt értelemszerűen azokra a megoldásokra kell gondolni, mint a digitalizáció, a technológiai átállás és a robotizáció. Azt gondolom, nincs több időnk.

Milyen hatása lehet a forint árfolyama az inflációra?

Az nem kérdés, hogy azok a pénzpiaci mozgások, amit a forintpiacon is láttunk, az inflációs kockázatokat emelik. Ezt a folyamatot éjjel-nappal folyamatosan monitorozza a jegybank és a szükséges lépéseket megteszi. Ilyenkor gyakran látott reakció a világban, hogy a kockázatosabb eszközöktől szabadulnak és akkor a kevésbé kockázatos eszközök felé mozognak a befektetők. Ez a régióban mindenütt megfigyelhető, tehát ilyen módon nem egy fundamentális folyamattal állunk szemben, hanem inkább a globális kockázatvállalási hajlandóság által determinált folyamattal. Viszont az inflációra ez is hatással van, tehát ezzel nekünk foglalkozni kell. Alapvetően a félelem, a bizonytalanság uralja mindenkinek a döntését, és ahogy jönnek majd ki a konkrétumok esetleg arról, hogy lesz-e béketárgyalás, milyen irányba mennek a tárgyalások, hogyan érinti a régiót, akkor fokozatosan a megnyugvás irányába indul majd el a piac. Geopolitikai szakember legyen a talpán, aki ezt egyébként meg tudja mondani, hogy hány nap vagy milyen hosszú időszak lesz.

Milyen eszköztár áll rendelkezésére a jegybanknak a forint stabilizálásához, ha erre szükség lehet?

Én mindig azt szoktam hangsúlyozni, most is azt mondom, hogy az elsődleges célunk az árstabilitás. Kis, nyitott ország vagyunk, ahol minden, akár a devizapiacon zajló folyamat, hatással van az inflációs kilátásokra. Most a hatás az az, hogy az inflációs kockázatokat növeli. Ebben az esetben a legerősebb, a leghatékonyabb eszközökkel kell az inflációs kockázatokkal szemben föllépni. A legerősebb eszköz a kamatok emelése, ezt tesszük 2021 júniusa óta, ez folytatódik majd a következő időszakban is. Ezen a téren nincs pardon, a kamatemelkedésnek folytatódnia kell és azt látom, hogy ezt egyre több jegybank az elmúlt időszakban megértette, ami azt jelenti, hogy a fejlett világban is várhatóan megindul. A kamatemelés a legfontosabb eszköz, amivel itt az első védvonalainkban védekezni tudunk, de ehhez majd csatlakoznia kell a gazdaságpolitika más ágainak is.

Más környező országok devizái is hasonló mozgást mutatnak?

Az elmúlt napokban folyamatosan, kéz a kézben gyengülnek a régiós devizák. A méretben van egy pici különbség, hogy a forint és a zloty nagyon hasonló képet mutat, de a csehek is gyengültek.

A mostani helyzetben van-e, illetve lehet-e jelentősége annak, hogy tavaly tavasszal háromszorosára, 31,5 tonnáról 94,5 tonnára növelték a hazai aranytartalékot?

Véletlenül se szeretném azt a képet mutatni, hogy mi már tavaly tavasszal tudtuk azt, hogy háborús konfliktus robbanhat ki a régiónkban, mert ez nem igaz. Ami viszont bizonyosan igaz, hogy az aranynak komoly nemzetstratégiai szerepe van, általános trend volt az elmúlt években, hogy a jegybankok vásároltak aranyat és ezzel próbálták meg a tartalékukat növelni. Az arany egy olyan eszköznek számít, hogy annak az ára jelentősen emelkedik, és most azt látjuk, hogy az árfolyama most már 1900 dollár fölé ugrott. Egy olyan időszakban mozgunk, amikor szembesültünk egy koronavírus-járvánnyal, most szembesülünk egy háborús konfliktussal, és nem tudjuk, hogy a következő utcában éppen milyen sokkhatással fogunk szembesülni. Ez kifejezetten fölértékeli az olyan tartalékeszközöknek a szerepét, amelyek egy ilyen időszakban is képesek megtartani egyrészt az értéküket, másrészt pedig a bizalmat. Itt a kulcsszó a bizalom. Egy ilyen időszakban az arany egy olyan érték egy jegybank tartalékában, amivel a pénzügyi rendszerbe vetett hitet, a bizalmat lehet erősíteni, úgyhogy emiatt is egy kifejezetten jó és kifejezetten szerencsés döntés volt az, hogy a tavalyi év elején háromszorosára, 94,5 tonnára növeltük a jegybank aranytartalékát.

Mire lehet ezt felhasználni? Vagy egyszerűen csak a bizalom növelése, az, hogy ott van a trezorban ez az arany?

Itt elsődlegesen a kulcs a bizalom. Van egy mondás a pénzpiacokon, hogy a pénzfunkciót a nap végén mindig az arany tölti be, tehát ha nagyon eszkalálódnak a problémák, akkor az elmúlt évszázadok gazdaságtörténete azt mutatta, hogy igazából az arany volt képes rendkívüli helyzetekben ezt a funkciót betölteni. A bizalomerősítő szerepe az, ami a kulcs, tehát értelemszerűen itt föl sem merül az, hogy ebből bármilyen értékesítésre történne, itt a bizalom erősítése a cél.